Malte s’impose aujourd’hui comme un véritable hub dans le monde des cryptomonnaies, et pour cause ! Ce petit archipel méditerranéen a su créer un cadre fiscal et légal particulièrement attractif pour les investisseurs et les traders. Vous songez à vous lancer dans le trading de cryptomonnaies ou à établir une entreprise liée à la blockchain à Malte ? Cet article est fait pour vous ! De la fiscalité aux réglementations en passant par l’ouverture d’un compte, nous vous proposons un guide complet pour naviguer en toute sérénité dans l’univers des cryptomonnaies à Malte en 2025.

- Pourquoi Malte est-elle devenue un pays incontournable pour les cryptomonnaies ?

- Le régime fiscal attrayant : comment profiter d’une taxation avantageuse ?

- Les différents types d’actifs DLT : comment sont-ils classés ?

- Les obligations de déclaration : ce que vous devez savoir

- Les banques maltaises et les cryptomonnaies : que faut-il retenir ?

- Conseils pour une expatriation réussie et conforme aux lois fiscales

Pourquoi Malte est-elle devenue un pays incontournable pour les cryptomonnaies ?

Au fil des années, Malte a su devenir un acteur de premier plan dans le secteur des cryptomonnaies, souvent surnommée la « Blockchain Island ». Mais qu’est-ce qui rend cette île si attractive pour les investisseurs ? Voici quelques raisons :

- 🏛️ Réglementation claire : Le gouvernement maltais a mis en place une législation complète pour encadrer l’utilisation des cryptomonnaies, ce qui rassure les investisseurs.

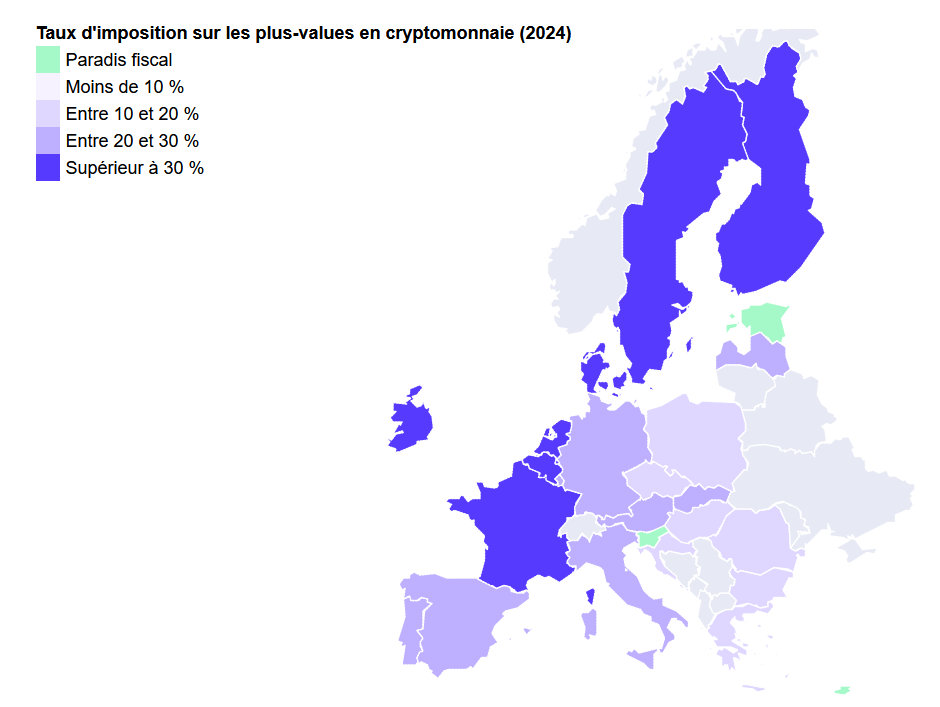

- 💰 Cadre fiscal compétitif : Avec des impôts sur les plus-values quasi nuls pour certains statuts fiscaux, Malte attire de nombreux traders.

- 🌐 Écosystème en croissance : De nombreuses entreprises fintech et startups blockchain ont vu le jour, favorisant les synergies entre différents acteurs du secteur.

En adoptant une approche proactive et favorable, Malte s’est distinguée comme un leader dans l’adoption des nouvelles technologies liées à la blockchain et aux cryptomonnaies.

Aspects réglementaires en 2025

La réglementation maltaise présente des avantages indéniables pour les passionnés de cryptomonnaies. En 2025, Malte continue d’évoluer dans le domaine de la conformité. Le cadre juridique maltais adapté à la blockchain et aux cryptomonnaies permet de garantir la sécurité des opérations et la protection des investisseurs. De plus, les démarches administratives ont été simplifiées pour favoriser l’entrée sur le marché des nouvelles technologies.

Le régime fiscal attrayant : comment profiter d’une taxation avantageuse ?

Un des atouts majeurs de Malte réside dans son régime fiscal. En effet, les gains sur les cryptomonnaies sont soumis à des règles spécifiques qui peuvent s’avérer avantageuses. Voici les points clés à connaître :

| Type d’investisseur | Imposition des gains | Statut non-dom |

|---|---|---|

| Particuliers résidents | Imposables à un taux progressif | Inapplicable |

| Résidents non-dom | Exonérés sur les gains réalisés hors Malte | Avantageux |

| Entreprises maltaises | Exonérés de l’impôt sur les plus-values | Applicable |

Ce tableau simplifie l’aperçu de la fiscalité des cryptomonnaies sur l’île. Si vous êtes un résident avec un statut non-dom, vous n’aurez donc à déclarer que les gains réalisés localement, offrant ainsi un réel avantage fiscal pour les expatriés.

Comment maximiser vos avantages fiscaux ?

L’optimisation fiscale est un enjeu vital pour tout investisseur. À Malte, plusieurs stratégies peuvent être mises en place pour profiter au mieux de ce régime fiscal avantageux :

- 📈 Séparer ses actifs : Avoir des comptes séparés pour les opérations en cryptomonnaies

- 🤝 Travailler avec un consultant fiscal : Une bonne consultation fiscale peut vous orienter pour réduire vos impôts

- 🌍 Utiliser le statut non-dom : Ne rapatrier vos gains en crypto que si nécessaire.

C’est en adoptant ces stratégies que vous pourrez tirer pleinement parti des opportunités qu’offre Malte en matière de fiscalité des cryptomonnaies.

Les différents types d’actifs DLT : comment sont-ils classés ?

Pour une bonne compréhension de la fiscalité des cryptomonnaies, il est essentiel de distinguer les différents types d’actifs numériques à Malte. Voici les principales catégories :

| Catégorie | Caractéristiques |

|---|---|

| ⚪ Pièces | Traitement similaire à celui des devises classiques, sans lien avec les biens ou services. |

| 🔸 Jetons financiers | Ressemblent à des actions ou obligations, avec des revenus tels que dividendes. |

| 🔹 Jetons utilitaires | Utilisés pour financer des projets spécifiques ou accéder à des services de plateforme. |

Ces distinctions seront cruciales pour déterminer comment chaque actif sera taxedé et quelles obligations légales vous incombent.

Impact sur la déclaration des revenus

En termes d’impôt sur le revenu, chaque catégorie d’actif peut être traitée différemment, selon la nature des transactions réalisées. Pour maximiser la conformité avec la réglementation, il est recommandé de :

- 📊 Documenter minutieusement chaque transaction pour garantir la transparence

- 📝 Consulter un expert sur le traitement fiscal spécifique de chaque actif

- 🔍 Rester informé des changements réglementaires qui peuvent affecter votre situation fiscale

L’évaluation correcte de vos actifs selon leur catégorie vous permettra non seulement de respecter la réglementation, mais aussi de gérer efficacement vos obligations fiscales en tant qu’investisseur.

Les obligations de déclaration : ce que vous devez savoir

Les obligations de déclaration constituent un aspect crucial pour toute personne impliquée dans les cryptomonnaies à Malte. Les autorités fiscales maltaises exigent une certaine transparence, qui se traduit par des règles claires de déclaration. Voici une synthèse des principales obligations :

- 📜 Déclaration des comptes d’actifs numériques : Une obligation s’applique aux comptes ouverts à l’étranger.

- 📈 Remplir le formulaire 3916 : Ce formulaire doit être soumis avec votre déclaration de revenus.

- 🔍 Vérification des plateformes utilisées : Assurez-vous de bien connaître les adresses des plateformes d’échange.

Évitez les pitfalls de la non-conformité et assurez-vous d’être à jour sur ces exigences pour réduire le risque de sanctions.

| Consequence | Amende |

|---|---|

| Non-déclaration | 750 € par compte non déclaré |

| Inexactitude dans la déclaration | 125 € par omission, jusqu’à 10.000 € |

Les risques encourus sont réels, il est donc primordial d’effectuer les déclarations correctement.

Les banques maltaises et les cryptomonnaies : que faut-il retenir ?

Les interactions entre les banques et les cryptomonnaies à Malte connaissent une évolution favorable. De nombreuses institutions financières se montrent ouvertes à accepter des fonds liés à des opérations en cryptomonnaies, mais sous certaines conditions de traçabilité. Voici les points à noter :

- 🏦 Acceptation des fonds en cryptos : Les banques peuvent accepter les dépôts en fiat provenant de conversions.

- 🔒 Transparence des opérations : Vous devez prouver la provenance des fonds pour éviter des complications.

- 👥 Travailler avec un conseiller : La consultation d’un consultant fiscal peut vous aider à gérer ces interactions efficacement.

En gardant ces éléments en tête, vous serez en mesure de naviguer efficacement dans le système bancaire maltais tout en respectant les exigences réglementaires.

Créer un compte bancaire à Malte

La création d’un compte bancaire à Malte pour gérer vos cryptomonnaies peut être une étape cruciale dans votre parcours d’expatriation. Pensez à :

- 📝 Rassembler les documents nécessaires à l’ouverture de compte

- 🏢 Choisir un établissement bancaire favorable aux transactions en cryptomonnaies

- 📅 Prévoir un délai pour compléter toutes les démarches.

La clé réside dans la préparation et la recherche d’informations adéquates afin d’éviter des obstacles lors de la création de compte !

Conseils pour une expatriation réussie et conforme aux lois fiscales

Expatrier à Malte tout en respectant les lois fiscales peut sembler complexe. Cependant, avec quelques conseils pratiques, cette démarche peut être grandement facilitée :

- 🗺️ Étudier en profondeur les régimes fiscaux : Renseignez-vous sur le statut de résident non-dom.

- 📝 Élaborer un plan personnalisé : Consulter un expert pour élaborer votre feuille de route fiscale.

- 🛡️ Établir un suivi régulier : Restez informé des changements législatifs qui peuvent impacter votre situation.

Être proactif dans vos démarches et vous entourer des bonnes personnes peut faire toute la différence lors de votre expatriation.

| Étape Clé | Actions Recommandées |

|---|---|

| Rechercher le statut | Consulter un expert en fiscalité des non-doms |

| Planification financière | Établir un budget prévisionnel |

La préparation est essentielle pour naviguer avec succès dans l’univers complexe de la fiscalité des cryptomonnaies à Malte.